生まれつきお金持ちな人もいるし研修医でも身売りして危険な仕事をすれば1本プレイヤーになれるのは知ってるんだけど、ここでは貯金も収入も多くないことを前提に話をする。具体的には所得税23%まで(だいたい額面1350万円まで)を若手と定義する。株なら紙切れに、レバレッジかけたFXなら借金になる可能性もあることは分かったうえで読んでほしい。自分は早く始めてなくて後悔したクチなので、実体験は語れない部分もあるんだけど、だから後からくる人たちには最適な選択をしてほしいな。

若いうちに投資を始めるメリット

✅複利効果

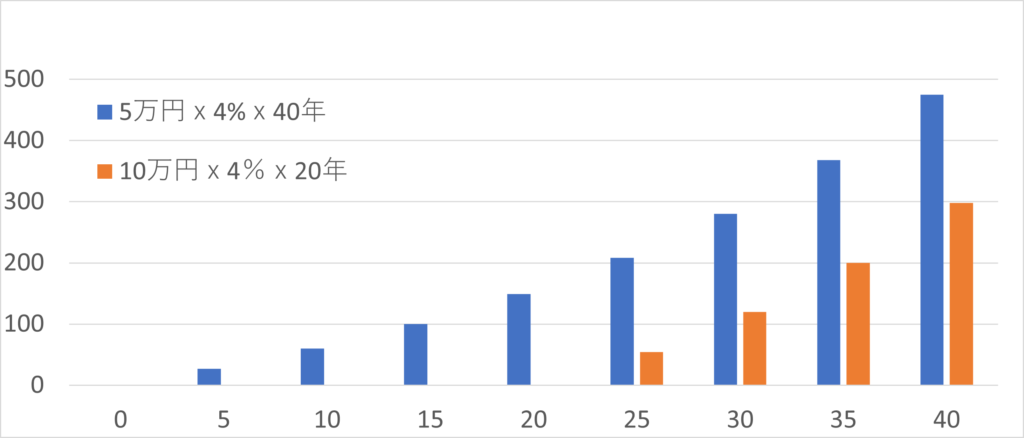

グラフの如く、同じ元手200万円でも40年にばらせば500万円近くに増えるけれど、20年だと300万円ぐらいにしかならないから、早くから投資をするべき、と言われている

✅自分のお金を賭けることで経験が積める

本読んだりデモトレードしたりして勉強しても、結局のところ自分のお金が増えたり減ったりしないと身につかない。投資の能力って半分以上はお金が増減してもビビらないで適切なメンタルを保つことなんじゃないかと思うけど、それはデモでは身につかないから早くから現物を触ったほうがいい。

若いうちに投資を始めるデメリット

✅少額をふやしても少額

✅本業の伸びしろが大きいので本業に注力すべき

✅まだ給与所得の所得税が高くない

100万円を2倍にしても高々100万円増えるだけである。100万稼ぐならバイトやら、出るなら残業代やらの方が簡単に決まってる。まだ所得税も20%ぐらいだろう。こんなところでバイト代の話をするのは控えるけど。将来いい仕事ができるような鍛錬に努力を向けたほうがコスパも絶対良い。(で、結局いい仕事って何なんだろう?)

稼いでからの投資のメリット

✅給与所得より配当・譲渡所得のほうが税金等が安い

✅給与所得は時間の切り売りで上限があるが投資に上限はない

以下に超大事な表を示す。社会保険料はちゃんと計算してなくて雰囲気。

所得全体に対してかかる額ではなくて、追加で1万円かせいだら幾ら残るかの計算である。

| 控除後の給与所得 | 所得税率 | 住民税率 | 社会保険料 | コメント |

| 1000~1949000 | 5% | 10% | 10%超える | まともな給料払え |

| 1950000~3299000 | 10% | 10% | 10%前後 | 給与所得でOK |

| 3300000~6949000 | 20% | 10% | 10%前後 | 我慢できる |

| 6950000~8999000 | 23% | 10% | 10%前後 | 大差なし |

| 9000000~17999000 | 33% | 10% | 5%前後 | 萎える |

| 18000000~39999000 | 40% | 10% | 少ない | 働くの? |

| 40000000~ | 45% | 10% | 少ない | まだ働くの? |

| 分離課税(株など) | 15% | 5% | なし | 神!GOD! |

給与所得が多いと税金+社会保障で半分ぐらい無くなる。一方、配当・譲渡所得の分離課税だと20%しか引かれない。給料が100万円増えても手取りは50万円ぐらいしか増えないのに対して、配当・譲渡所得の100万円は分離課税だと20%しか引かれず80万円残るので結構違う。ちなみに100万円節約すれば100万円残るけど元々金遣いが荒くないと100万円節約するのができない。それと働ける時間には限界があるし、年取るとどんどんスタミナが減るけど、投資のタネ銭に上限はないというか普通増えるのでその点でも投資の有利さが増える。

結局どうしたらいいの??

上記若手のデメリットを最小化しメリットを最大化するようにしよう。お金の勉強は大切だけど、自分のお金を賭けないと全然身につかないので、少額でも投資を始めたほうがいいのは事実。でも本業の伸びしろが大きいうちは本業を頑張ったほうが良くて、投資にかける手間は最小限にしたい。お金を増やすためというより相場がどう動くかとかの経験を積むために投資して、ついでにちょっと増やすぐらいの気持ちで良い。

最近米株や全世界株などのETF積み立てがもてはやされているけど、一度設定すればほぼノーメンテナンスで、長期的には貯金よりだいぶ良いリターンが、少なくとも今までは得られているので、最初に始めるものとして妥当と思う。ただ投資で3倍5倍10倍を狙って大金持ちになりたいならETFほったらかしでは足りないということは念頭に置こう。自分の努力と関係なく(季節やらコロナみたいな社会情勢やらの影響で)仕事が暇になることもあるから、暇なら小さく個別やっても良いのかもしれないけど、忙しい時に逃げられるような予防線は張っておこう。

何を選んだら良いか

✅経験を積むために、他人任せではなく中身が分かっているものが良い。

✅日本円は持ってるし、日本で家を買う可能性もあるので、海外ものを買うと分散になる。

✅会社は儲けるためのもの。株=会社の一部を持ってれば金とか債券より儲かる可能性が高い。

✅少しの手数料の差=利回りの差が複利効果で膨れ上がる。手数料の小さいものが良い。

某●ェルスナビみたいなお任せ型ロボアドバイザーは手数料1%とか取ってくる。例えば「楽天eMaxis slim バランス(8資産分散型)」みたいな分散型のETFなら中身は大差なく公開もされてて手数料0.15%なのでそっちのほうがマシである。楽天じゃなくて良いというか最近楽天微妙になりつつあると思うんだけど、基本ネット証券が手数料安い傾向にあるのでネット証券オススメ。

以上を考え合わせて、自分は積み立てNISAの分は米株を比較的万遍なく含んでるインデックスの「S&P 500」を選択して、手数料が0.1%と小さい「楽天eMaxis slim 米国株式(S&P 500)」を買っている。最適解かどうかはわからないし月3万円で小さいけど、手がかからず現金より増えてはいる。むしろしばらく月30万ぐらいこれでいいんじゃないかって気もしている。(同じものを大量に持つと暴落して死ぬ可能性があるのでその点は注意)

コメント